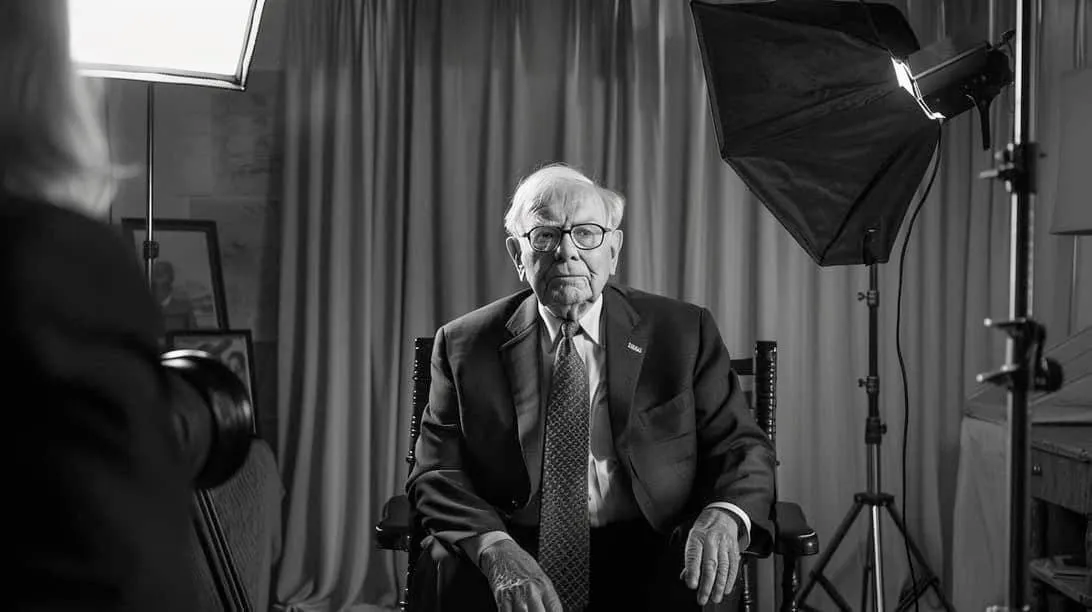

金融洞察:了解沃伦·巴菲特大举出售美国银行

- 欧洲杯直播

- 2024-10-31 20:56:04

- 22

金融洞察:了解沃伦·巴菲特大举出售美国银行 沃伦·巴菲特的伯克希尔哈撒韦公司(纽约证券交易所股票代码:BRK.A)通过出售美国银行(纽约证券交易所股票代码:BAC)的大量股份引发了讨论。美国银行目前持有约9.97%的美国银行股票,相当于约76.89亿股,最近以约3.7亿美元的价格出售了870万股,这在金融领域引发了重要问题。 经济学家亨里克·泽伯格(Henrik Zeberg)认为,这种正在进行的出售可能预示着更广泛的经济担忧。有报告显示,美国银行业的未实现亏损是2008年金融危机期间的七倍,分析师对此持谨慎态度。这些损失是由投资证券价值下降引起的,突显了银行内部潜在的金融不稳定。对地区银行的影响:KRE指数仅反映出自2023年5月银行业恐慌以来的短暂复苏,表明挑战依然存在。长期观察:巴菲特的行动可能表明他对银行业恶化的问题有了更深刻的理解或预测。 巴菲特的立场揭示了可能出现的经济衰退。随着美联储(Federal Reserve)最近降息50个基点,标准普尔500指数(S&P 500)再创新高,紧张情绪不断加剧。泽伯格预计,尽管目前市场强劲,但动荡仍可能持续。 当我们思考沃伦•巴菲特(Warren Buffett)最近的金融策略时,有必要对这些变化所传达的有关投资策略和市场健康的潜在信息保持警惕。密切关注市场指标,以判断经济走势。沃伦·巴菲特在银行业的战略行动

经济影响

对潜在市场动荡的担忧

衰退概率:对巴菲特抛售股票的猜测恰逢经济复苏的不确定性。市场预测:对SPDR金融部门ETF (XLF)的观察显示看跌信号,表明可能下跌。

结论:展望金融

本文根据道德政策的原则,使用了来自开放资源的信息。编辑团队不负责绝对的准确性,因为它依赖于参考来源的数据。

有话要说...